���S�ی����̉ېłƉېł̎�ނ�m���Ă�����

�����ی��⋤�ςȂǂ́A���{�l�̑����̕����������Ă���܂��B

�����āA�N�������S�ی�������邱�ƂɂȂ�܂����A���S�ی�����������ꍇ�A����͉ېł̑Ώ��ƂȂ�܂��B

�܂��A�ېł����ƌ����Ă��A�S�Ă����S�������łƂȂ�킯�ł͂Ȃ��A�_��̌`�Ԃɂ���Đŋ��̎�ނ��قȂ��Ă���̂ł��B

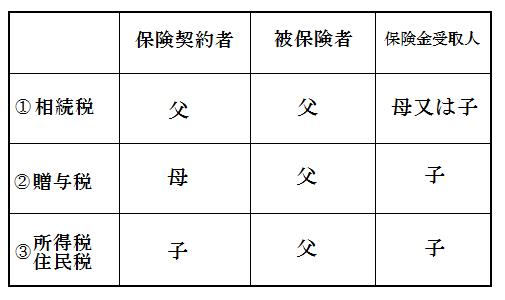

�����ŁA�܂��͉��L�̕\�������ɂȂ��āA�ېŊW�ɂ��Ēm���Ă����܂��傤�B

�i���E��E�q��3�l�Ƒ��̏ꍇ�̊W�j

�@�����ł��ېł����P�[�X

��ʓI�ɂ悭����`�Ԃł����A�����ł��ېł���鎖�ɂȂ�܂��B

�Ȃ��A���l�͑����l�ƂȂ���Ȃ̂ŁA�����Ŗ@��̔�ېŋK��̓K�p�����܂��B

�����Ŗ@��̔�ېłɂ���

3000���~�{�i600���~�~�@�葊���l�̐��j����b�T���z�ƂȂ�܂��B

�Q�l�F���Y�𑊑������Ƃ��`���Œ�

�����ɂ�����3�l�Ƒ��̏ꍇ�ŕ������S�����P�[�X�̏ꍇ

3000���~�{600���~�~�����l2�l�i��E�q�j

4200���~����ېŌ��x�z�ƂȂ�܂��B

���S�ی����̎�肪5000���~�ł������ꍇ

�������Y5000���~�|4200���~��800���~

�c���800���~�ɑ����ł��ېł���鎖�ɂȂ�܂��B

�A���^�ł��ېł����P�[�X

�\�������ɂȂ��Ă��������B

�ی��_��ҁE��ی��ҁE�ی������l�̑S�Ă��قȂ�p�^�[���ł��B

�ی��������l�́A�ی��̎x�������Ȃ������ŕی��������`�ɂȂ邽�߁A���^�ł̑ΏۂƂȂ�܂��B

�Ȃ��A���^�ł�3�̒��ł͈�Ԑŕ��S�������Ȃ�܂��̂ŁA���̃P�[�X�ł̌_��͒��ӂ��K�v�ł��B

�B�����ŁE�Z���ł��ېł����P�[�X

- �����ŕی����S���āA���������S�ی��������

- �q�����ɐ����ی��������ی����̎x�������q������̍��Y�ł����Ȃ����̎��S���Ɏq�����

���̃p�^�[���̏ꍇ�A������ی����͏����ł̂����ꎞ�����ƂȂ�܂��B

�v�Z���@

�i���ی����|�x�������ی����̑��z�|���ʍT���z50���~�j�~�P/�Q���ꎞ����

�����ŁE�Z���ŗ��������邱�ƂɂȂ�܂��B

�����ł̃|�C���g�Ƃ��ẮA���z�Ȑ����ی����ł��P/�Q�������ƂȂ邱�Ƃł��B

���̂悤�ɁA�����ی��̌_��`�Ԃɂ���ẮA�ېł̎�ނ��قȂ�܂��B

�ǂ̂悤�ȃP�[�X���]�܂����̂��͂��ꂼ��ł����A�����ł������ł̕��S���y���o����悤�ɂ��Ă����Ƃ����ł��傤�B

�悭���������ی��̐ߐŎ�@�Ƃ́H

�ېŊW�ɂ��ė������ł��������ŁA���͐ߐŕ��@�ɂ��Ă��������܂��B

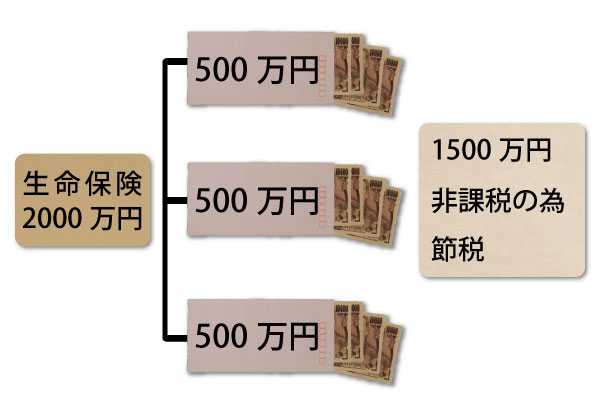

�ߐŕ��@�̈�Ƃ��ẮA�����ی��̔�ېŘg�𑝂₷���߂̗{�q���g������܂��B

�@�̃P�[�X�̏ꍇ

1�l�ł������l�������邱�ƂŁA��ېŘg��500���~�������܂��B

�y��z

�{���ł���ȂƎq�̓�l�������l�̏ꍇ

500���~�~�����l2�l�i�ȁE�q�j

1000���~����ېŌ��x�z�ƂȂ�܂��B

�{�q���g�����ė{�q��1�l�����ꍇ

500���~�~�����l�R�l�i�ȁE���q�E�{�q�j

1500���~����ېŌ��x�z�ƂȂ�ߐő�ƂȂ�܂��B

�������A�{�q���g���Ԃɂ͐����͂���܂���B

�����ł��l�������ꍇ�A���q������ꍇ�ɂ�1�l�A���q�����Ȃ��ꍇ�ɂ�2�l�܂ł��{�q�̐��̐����ƂȂ�̂Œ��ӂ��܂��傤�B

�ېŌ`�Ԃ������łƂ���ߐő�

���ɁA�ېŌ`�Ԃ������łƂ���ߐő�ɂ����ł��B

�������Y�������~�ɂ��Ȃ�A�����ł̎x�����������ƂȂ�ꍇ�B

�ی�����ېŘg�̗��p�ł͐ߐŌ��ʂ͑傫������܂���B

�����ŁA�ېŌ`�Ԃ������Łi�ꎞ�����j�Ƃ������������ʼnېł̃��X�N��������̂ŃI�X�X���ł��B

�܂�A�B�̏����ł̉ېŁi�������Y�ł͂Ȃ��ꎞ�����Ƃ���j�ƂȂ�悤�ɐ����ی��̌_����e������悤�ɂ��ĉ������B

�Ȃ��A�����ی������ꎞ�����ɂ��������悢���ǂ����̔��f�ł��B

�������Y��5000���~

�����ł̐ŗ����R�O�����Ă��܂��ꍇ

�ꎞ�����ɂ��������ߐő�ƂȂ�܂��B

�ꎞ�����i�����ł̉ېŁj�ɂ���ɂ�

�q�������̍��Y�ŕ��̕ی������x�����P�[�X���ɂ��܂��B

�q�ɍ��Y���Ȃ��x����������ȏꍇ�A���O���^�̌��x�z110���~�i�N�ԁj�𗘗p���āA������q�ɕی����̎x�������^����Ƃ������@������܂��B

�����ł̎����l���āA�ǂ̂悤�Ȍ_��`�Ԃɂ��邩�A��������l���Ă݂܂��傤�B

�Ō�ɁA�����ی��͐ߐő��łȂ��A�[�Ŏ����̊m�ۂƂ����ϓ_��������p���郁���b�g������܂��B

���������������ꍇ�ő����ł�������ꍇ�A�ˑR���z�̎�����[�t����ƌ����Ă�������Ǝv���܂��B

�����ŁA�����ی���[�Ŏ����Ƃ��ė��p����Ƃ�����i������܂��B

�X�ɁA�q�����l�Ƃ��Ă������Ƃ���̃|�C���g�ł��B

�z��҂͌y���[�u�����邽�߁A����قǑ��z�̑����łS����Ƃ����P�[�X�͖w�ǂ���܂���B

�������A�y���[�u�̂Ȃ��q�����z�̑����łS���鎖�ɂȂ�Ƃ����P�[�X�͂���܂��B

�����̃P�[�X�ɒu�������Đ��Ƃɑ��k���邱�Ƃ������߂��܂��B

�������̔Y�݂ɂ��Ė������k�͂�����